この記事ではこうした疑問にお答えします。

当時は投資の知識もなく、毎月分配金がもらえるという軽い気持ちで投資してしまいました。

しっかりとした知識がないまま、分配金に目が眩んで投資してしまうと後で痛い目に合うのでしっかり勉強した上で投資してください。

この記事では毎月分配型の投資信託を始めようと思っている方のために、そのメリットとデメリットをご紹介しています。

投資は自己責任なので、これから毎月分配型投資信託を投資しようとする方の参考となれば幸いです。

毎月分配型の投資信託の分配金は生活費にはならない

毎月分配型の投資信託と聞けば、毎月定期的に分配金が支払ってもらえるとイメージする方が多いと思います。

毎月振り込まれてきた分配金で生活の補填にすれば、ゆとりのある生活ができるだろうと考えて投資する方がほとんどかと思います。

ですが、投資は毎月のように安定して利益を出し続けるほど簡単なものではありません。

利益が出せない月はどのように分配金を出しているかというと、単に投資の元本を切り崩して分配しているだけなのです。

ここで分配金には2種類あることを整理しておきます。

分配金の種類

- 普通分配金

- 当別分配金

普通分配金とは多くの投資家の方がイメージしている通り、利益から支払われる分配金のことです。

普通分配金は利益から分配されるため、全額が所得税、住民税の課税対象になります。

一方で特別分配金とは投資の元本を切り崩して支払っている分配金のことです。

今では特別分配金という紛らわしい呼び方ではなく、「元本払戻金」と読んでいますがいずれにしても元本を切り崩して分配していることに変わりはありません。

元本を切り崩しているため課税対象ではありませんが、実際には何の利益も出ていません。

投資家にとっては毎月分配金が支払われていますから、まさか自分の投資元本が切り崩されて支払われているとは思っていない人も多いはずです。

たとえるなら銀行口座に預けている100万円から、1,000円を切り崩して分配金として渡しているようなものです。

当然ながら、分配後に銀行口座に残っている残高は99万9,000円になるので何も得していることにはなりません。

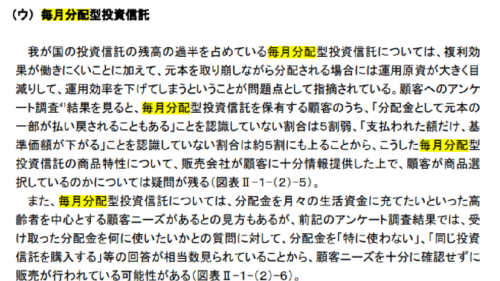

金融庁はこうした投資家を誤認させるような分配金の支払い方を問題視し、2018年のレポートにて「顧客本位の商品ではない」と痛烈に批判しました。

引用:平成28年度金融レポート 金融庁

また以下のデータからもわかるとおり、約半数の人が分配金が支払われた後に基準価格が下がることを

認識していないことも問題視されています。

引用:平成28年度金融レポート 金融庁

こうした分配金を生活費の補填にしようと毎月分配型の投資信託を運用してしまうと、単に自分の資産を切り崩して生活するだけになってしまいます。

実際に僕も毎月の分配金に目がくらんでしまい、たくさんの毎月分配型の投資信託を購入して損失を出してしまいました。

普通分配金と特別分配金の区別もつかず毎月安定的に分配金が入ってくると勘違いして、投資して何年か立ってみると分配金を含めたトータルリターンが全てマイナスになっていました。

単に自分の勉強不足が原因だったからなので仕方ありませんが。。。

毎月分配型の投資信託のデメリット

毎月分配型の投資信託が危ないのは、毎月もらえている分配金が「タコ足配当」だったということです。

実際に僕も毎月数万円の分配金をもらっていたのですが、そのほとんどがタコ足配当の分配金だったので実際の利益はほとんどないのがデメリットです。

毎月分配金が定期的に支払われているため、運用がうまくいっていると勘違いしていましたが実際に投資信託からの利子や分配金はほとんどなく、元本を切り崩して分配金を受け取っていただけでした。

元本を切り崩しながら分配しているため、いつまでも資産を切り崩しながらの配当は続きません。

実際に僕が保有していた毎月分配型の投資信託も毎月の分配金の金額はどんどん減額されていきました。

毎月分配型の投資信託は手数料にも注意しておく

毎月分配型の投資信託には手数料が発生します。

手数料は運用損益に関わらず発生するものなので、実際に保有している投資信託がどれくらいの手数料が発生しているのかを把握しておきましょう。

買い付け手数料

買い付け手数料は投資信託を購入するときに証券会社や銀行等に支払う手数料です。

買い付け手数料は購入金額の0~3%が必要になります。

たとえば10万円の投資信託を購入するときに、買い付け手数料が3%だとすれば3,000円が手数料として差し引かれてしまいます。

買い付け手数料は購入するたびに発生するので、毎月分配の投資信託でも購入前にはしっかりチェックしておきましょう。

最近は「ノーロード」と呼ばれる買い付け手数料が発生しない投資信託も増えていますが、購入時にいくら手数料が発生しているかは把握しておきましょう。

信託報酬

毎月分配の投資信託で気づかずに発生している手数料が、信託報酬です。

信託報酬は投資信託を保有している期間に発生する管理費用のようなものです。

毎月分配型の投資信託はこの信託報酬が高いものが多いです。

実際に僕が保有していた毎月分配型の投資信託の信託報酬は、1.7%~2%でした。

信託報酬は実際に手数料を支払っている意識はなく、保有資産から自動的に差し引かれてしまいます。

仮に毎月分配型の投資信託で年3%の利回りを出したとしても、信託報酬で2%を差し引かれれば1%しか最終利益として残りません。

運用益がマイナスだったとしても、信託報酬の手数料は差し引かれてしまうので信託報酬が高い投資信託に加入していれば資産はなかなか増えません。

実際に失敗した毎月分配型の投資信託

僕が毎月分配金に目がくらみ、5年以上保有していた毎月分配型投資信託のトータルリターンは以下のとおりです。

参考

- 投資信託A トータルリターン 97%

- 投資信託B トータルリターン 99%

- 投資信託C トータルリターン 96%

5年間お金を預けておいて、すべてマイナスになって損切りする結果となってしまいました。

金額はさすがに生々しくてここでは控えますが、数十万単位での損失を出しています。

毎月分配型の投資信託は毎月定期的に分配金が得られるので、魅力的に感じますがその商品内容をよく理解して投資しないと痛い目にあいます。

投資の世界でよく言われることですが、「理解できないものには投資をしない」という良い勉強になりました。

これから毎月分配型の投資信託を考えているかたは、しっかり勉強してから投資をすることをおすすめします。

毎月分配型の投資信託を詳しく学びたい人向けのおすすめ本

毎月分配型の投資信託は深野靖彦「あなたの毎月分配型投資信託がいよいよ危ない!」で詳しく学ぶことができます。

僕のように、毎月分配型の投資信託をよく理解せずに投資すると失敗するのでより理解してから投資するようにしましょう。

王道はドルコスト平均法で運用

またおすすめの投資法はやはりドルコスト平均法で投資すること。

勝間和代さんの「お金は銀行に預けるな」を読んでそのとうりに実行すれば、着実に資産は増えていきます。

僕もこの本を読んだ費用対効果はなんと1,000倍以上!!

まだ読んだことない方はぜひおすすめの一冊です。

こちらの記事もチェック

-

-

【失敗談あり】勝間和代さんの本を読んでドルコスト平均法を試したら初心者でも7桁儲かった話

続きを見る